Naar verwachting zal het aantal pensioenadviseurs de komende jaren drastisch afnemen. Momenteel zijn nog zo’n 6.500 kantoren actief op het gebied van pensioenadvisering – waarvan overigens maar zo’n 2.600 echt serieus. De voorspelde daling wordt vooral veroorzaakt door de komst van de (nieuwe) vergunning voor advisering over tweede pijler pensioenproducten. Vanaf 2014 komen alleen nog adviseurs die voldoen aan de deskundigheidseisen voor pensioen in aanmerking voor een vergunning van de AFM. Hierdoor zullen in 2014 naar verwachting nog 300 tot 500 pensioenadvieskantoren over zijn – hoewel de schattingen variëren van 200 tot 1.000! Dit aantal kantoren correspondeert naar verwachting met zo’n 2.000 pensioenadviseurs.

Om u als adviseur een beeld te geven van de nieuwe deskundigheidseisen die zullen worden gesteld, worden in deze bijdrage de aanleiding en achtergrond van de vergunning voor pensioenverzekeringen geschetst. Ook wordt ingegaan op de vakinhoudelijke eisen die aan de adviseur worden gesteld om het diploma WFT Pensioenverzekeringen te kunnen behalen. Dit diploma is namelijk de eis om in de toekomst te mogen blijven adviseren over tweede pijler pensioenproducten. Tenslotte komt aan bod hoe het diploma WFT Pensioenverzekeringen kan worden behaald.

Strategische, bedrijfseconomische en bedrijfsmatige aspecten die zeker ook van belang zijn bij het maken van een keuze voor het aanvragen van een vergunning voor pensioenverzekeringen worden in deze bijdrage niet behandeld. Deze overwegingen hangen niet direct samen met wet- en regelgeving en bovendien zal de invulling ervan per kantoor en ook adviseur sterk uiteen lopen.

Aanleiding en achtergrond vergunning pensioenverzekeringen

In 2010 heeft de Autoriteit Financiële Markten (AFM) moeten concluderen dat de kwaliteit van pensioenadvies aan het MKB in ruim driekwart van de onderzochte gevallen onder de maat was. Naar aanleiding van dit onderzoek heeft de AFM het rapport ‘Kwaliteit Advies Tweedepijler Pensioen’ geschreven. Zie voor de inhoud van dit rapport www.afm.nl.

Uit het onderzoek van de AFM kwam onder meer naar voren dat pensioenadviseurs te weinig informatie inwinnen, de ingewonnen informatie te weinig diepgaand is, de gegeven adviezen niet of onvoldoende passen bij de wel ingewonnen informatie en dat adviezen niet goed worden vastgelegd.

Verder bleek uit de onderzochte dossiers bijvoorbeeld dat de huidige en toekomstige financiële positie van de onderneming niet of onvoldoende wordt onderzocht en dat geen onderzoek plaatsvindt naar de van toepassing zijnde CAO en BPF.

De fouten die voort kunnen vloeien uit deze onjuiste advisering raken niet alleen de werkgever maar kunnen ook (grote) gevolgen hebben voor de werknemers, de deelnemers aan de pensioenregeling.

De constatering dat de kwaliteit van het pensioenadvies voor tweede pijler pensioenen onder de maat is, heeft ertoe geleid dat zwaardere vakbekwaamheidseisen gaan gelden voor pensioenadviseurs. Een vergunning voor pensioenverzekeringen wordt daarom in het leven geroepen.

Vergunning pensioenverzekeringen - voorgesteld traject

In de Wet op het Financieel Toezicht (verder WFT) en het Besluit Gedragstoezicht financiële ondernemingen (verder Bgfo) wordt bepaald over welke vakbekwaamheid een financiële dienstverlener moet beschikken om een bepaalde adviesdienst te mogen aanbieden. De specifieke diploma’s hangen samen met het type producten waarover wordt geadviseerd. Naast de vastlegging van de betreffende diploma’s, beschrijft het Bgfo ook de zogenoemde eindtermen die bij ieder diploma horen, zie ook hierna. Deze wetten worden naar verwachting per 1 januari 2012 aangepast aan de komst van WFT Pensioen.

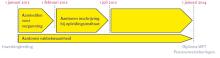

De implementatie van de vergunningsplicht voor advisering over tweede pijler pensioen die voortvloeit uit deze wijziging in wet- en regelgeving, is in de tijd gefaseerd. Voor deze fasering is door AFM gekozen om adviseurs voldoende tijd te geven hun bedrijfsvoering in te richten op de nieuwe eisen. In de hierna volgende figuur is deze fasering in de tijd weergegeven.

Uiterlijk op 1 februari dienen adviseurs aan te geven dat ze willen doorgaan met pensioenadvisering. Deze aanmelding is overigens niet vrijblijvend want vervolgens moet de adviseur volgens de AFM aantonen dat hij zich daadwerkelijk heeft ingeschreven bij een opleidingsinstituut, bijvoorbeeld door voor 1 juli 2012 het betalingsbewijs voor de betreffende opleiding te overleggen. Om hun vakbekwaamheid aan te tonen zullen overigens niet alle adviseurs een opleiding nodig hebben. Zeer ervaren pensioenadviseurs kunnen hun vakbekwaamheid aantonen tijdens een criterium gericht interview waarbij hun (in de praktijk) verworven competenties worden erkend door een daartoe aangewezen exameninstituut. 1) Zie voor de mogelijkheid van een EVC-procedure verderop in deze bijdrage. Tenslotte moet voor 1 januari 2014 het diploma WFT Pensioen zijn behaald.

Wanneer wordt besloten om geen vergunning aan te vragen dan mag met ingang van 1 juli 2012 niet langer worden geadviseerd rondom tweede pijler pensioenproducten. Dit betekent dat de (voormalig) pensioenadviseur zijn lopende pensioenportefeuille moet overdragen aan een collega-adviseur die wel kwalificeert op grond van de nieuwe wetgeving. Deze overdracht moet dan volgens AFM plaatsvinden vóór 1 mei 2012! In deze bijdrage wordt hier verder niet op ingegaan.

Vakinhoudelijke eisen adviseur

Zoals vermeld wordt in het Bgfo aangegeven welke eindtermen behoren bij het diploma WFT Pensioenverzekeringen.

Bij het opstellen en invullen van de eind- en toetstermen is de volgende omschrijving van het beroep pensioenadviseur als uitgangspunt genomen:

‘Een Wft-gediplomeerd pensioenadviseur is een financieel dienstverlener die kan adviseren en bemiddelen in pensioenverzekeringen en die in staat is de werkgever zelfstandig een passend advies te geven over pensioenverzekeringen in actuariële, financiële, juridische en fiscale zin in alle stadia waarin een pensioenverzekering zich bevindt. Dit geldt evenzeer voor de DGA waarbij de pensioenverzekering ook bedoeld is om risico’s af te dekken binnen de pensioentoezegging.'

Het College Deskundigheid Financiële Dienstverlening heeft op verzoek van het Ministerie van Financiën de eindtermen uitgewerkt in zogenoemde toetstermen. In deze toetstermen wordt aangegeven welke kennis, vaardigheden en competenties een pensioenadviseur moet beheersen om het diploma WFT Pensioenverzekeringen te verkrijgen. Op basis hiervan kunnen exameninstituten examens opstellen.

Doordat is gekozen voor een andere indeling wijkt de opzet van de WFT-module Pensioenverzekeringen af van de overige WFT modules. De theorie wordt daarbij zoveel mogelijk vanuit de praktijk benaderd en de eindtermen zijn ingedeeld in de categorieën kennis, vaardigheden, competenties en professioneel en integer gedrag. Daarnaast speelt dat vaardigheden, competenties en professioneel en integer gedrag niet kunnen worden getoetst door uitsluitend multiple choice vragen zodat integraal moet worden geëxamineerd, zie ook hierna het onderdeel over de wijze waarop het pensioendiploma kan worden behaald.

Taakstructuur

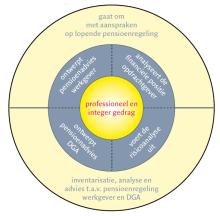

Om de eisen uit de taakomschrijving van de pensioenadviseur te kunnen concretiseren is de volgende taakstructuur ontwikkeld:

- taak 1: Inventarisatie, analyse en advies t.a.v. de pensioenregeling werkgever, DGA;

- taak 2: Beheer pensioenverzekeringen, aanspraken lopende pensioenregeling;

- taak 3: Ontwerpen pensioenadvies werkgever (algemeen);

- taak 4: Ontwerpen pensioenadvies DGA;

- taak 5: Risicoanalyse uitvoeren;

- taak 6: Analyse financiële en juridische positie van de opdrachtgever.

Aan de hand van deze taakstructuur zijn de toetstermen ingedeeld.

Schematisch ziet de taakstructuur van de pensioenadviseur er als volgt uit:

Nieuw: professioneel en integer gedrag en risicomanagement

Professioneel en integer gedrag neemt een centrale rol in bij de taak van de financieel dienstverlener en dus van de pensioenadviseur. Als reden voor het expliciet opnemen van dit nieuwe uitgangspunt wordt door het CDFD de recente (negatieve) gebeurtenissen waarmee de financiële markt te maken heeft gehad expliciet benoemd. Wat hierbij in de praktijk nog lastig kan blijken te zijn is hoe professioneel en integer handelen te beoordelen of examineren. Geconcludeerd kan worden dat de introductie van de eindtermen die zien op professioneel en integer gedrag vooral een belangrijke signaalfunctie hebben.

Ook de eindtermen over risicomanagement komen voort uit het toenemend belang en de aandacht voor risicomanagement in de (zakelijke) markt. Vereist wordt dat de pensioenadviseur aandacht heeft voor met de pensioensituatie samenhangende risico’s die een ondernemer loopt. Deze kunnen namelijk van invloed zijn op pensioentoezeggingen en dienen daarom in het adviestraject te worden betrokken, aldus CDFD.

Vakinhoudelijke kennis en adviesvaardigheden

Kennis, vaardigheden en competenties die van belang zijn voor de pensioenadviseur komen vooral terug in de taken 1 tot en met 4. Het gaat dan het beschikken over voldoende kennis die nodig is tijdens het adviesproces en het beheer van pensioencontracten. De onderwerpen zijn – net als het vakgebied van de pensioenadviseur – zeer uiteenlopend.

Enkele voorbeelden zijn:

- start- en einde van het dienstverband;

- overlijden;

- arbeidsongeschiktheid;

- echtscheiding of ontbinding van partnerregelingen;

- vergelijken van offertes;

- adviseren over winstdelingssystemen en toeslagmodellen;

- verlenging, wijziging, beëindiging of revisie van pensioencontracten;

- collectieve en individuele waardeoverdrachten;

- prognosticeren van toekomstige pensioenlasten;

- versobering of uitbreiding van de pensioenregeling;

- betalingsachterstanden en faillissement.

Ook dient de adviseur te beschikken over parate kennis van diverse fiscale en juridische regelgeving op pensioengebied. Denk hierbij aan de van toepassing zijnde fiscale kaders, zowel bij eigen beheer als bij verzekerde regelingen, en begrippen als gelijke behandeling.

Bovendien zal de adviseur kennis moeten hebben van ondernemingsstructuren, bedrijfseconomische vraagstukken als fusies en overnames, actuarieel rekenen en kan hij gebruik maken van rekenmodellen en ICT-toepassingen bij zijn advisering. Vervolgens zal in het adviestraject zowel schriftelijk als mondeling correct en begrijpelijk moeten worden gecommuniceerd op verschillende persoonlijke en organisatorische niveaus. Hiermee wordt gedoeld op directie, controller, accountant, vertegenwoordigende organen als ondernemingsraden en individuele werknemers.

De hiervoor genoemde aspecten beslaan slechts een deel van de eind- en toetstermen. Voor een volledig overzicht verwijzen wij u naar het document ‘Advies toetstermen WFT-Module Pensioenverzekeringen’ zoals dat door CDFD is gepubliceerd. 2)

Directeur grootaandeelhouder

Hoewel niet in alle gevallen het advies aan een DGA betrekking zal hebben op (een) verzekeringsproduct(en) en bovendien de DGA niet onder de Pensioenwet valt, is er toch voor gekozen om ook de advisering aan DGA’s onder de eind- en toetstermen van de module Pensioenverzekeringen te laten vallen. In de praktijk zal dit leiden tot de vraag of daarmee ook accountants, belastingadviseurs of financieel planners moeten gaan beschikken over de vereiste WFT diploma’s. Wanneer zij adviseren over specifieke verzekeringsproducten zal geen twijfel mogelijk zijn, de adviseur is dan immers veelal vergunningsplichtig. Wordt alleen geadviseerd over pensioen in eigen beheer, dan valt de betreffende adviseur in beginsel niet onder de vergunningsplicht op grond van de WFT.

Bij advisering in meer algemene zin, bijvoorbeeld om naast pensioenopbouw in eigen beheer eventuele risico’s af te dekken door een verzekeringsoplossing, zal de adviseur zich mogelijk in een grijs gebied gaan begeven en zal per geval beoordeeld moeten worden of een vergunning noodzakelijk is. Een alternatief kan zijn om zodra (pensioen)verzekeringsproducten in het adviestraject aan de orde komen, door te verwijzen naar een collega-aanbieder die beschikt over de betreffende vergunningen op grond van WFT.

Hoe kan het Wft pensioen diploma worden behaald?

Het CDFD zal een examen verplicht stellen voor het behalen van het diploma WFT Pensioenverzekeringen. Zeer waarschijnlijk zullen de volgende twee manieren van toetsing worden aangeboden door de erkende exameninstituten:

- De traditionele manier van examinering, dat wil zeggen een schriftelijk en/of mondeling examen, met vragen en opdrachten, dat in een korte tijd in een zaal met anderen of aan een beeldscherm moet worden afgelegd. De hele stof van de module moet beheerst worden alsof de pensioenadviseur aan het begin van zijn of haar loopbaan staat.

- De andere manier is via EVC (Erkenning van Verworven Competenties). Deze methode van examinering vraagt aan kandidaten, via een gestructureerd protocol, hun verworven kennis en vaardigheden en relevante praktijkervaring op te schrijven en controleerbaar te maken door middel van een zogenoemd portfolio. In een assessmentgesprek wordt dit portfolio besproken en bepalen twee deskundigen of de aangetoonde verworven kennis en ervaring voldoet. Deze manier van examinering is bij uitstek geschikt voor de (meer) ervaren pensioenadviseur.

EVC-Traject

Vooral voor ervaren adviseurs zal Erkenning van hun reeds Verworven Competenties ertoe kunnen leiden dat zij relatief eenvoudiger hun diploma kunnen gaan halen. Daarom gaan we hier verder op in.

Een EVC-traject bestaat uit de volgende stappen:

- Het invullen van een ervaringsscan: dit is een zelfbeoordeling door invullen van digitale vragenlijsten;

- Een intakegesprek: bespreking van de ervaringsscan om te bepalen of er voldoende bewijzen in het portfolio kunnen worden opgenomen. Zo ja, dan volgt advisering over de wijze en vorm van het verzamelen van bewijzen. Zo nee, dan volgt advies over de manier waarop het gemis aan ervaring kan worden aangevuld;

- Het samenstellen van een portfolio: verzamelen van bewijsstukken, eventueel met ondersteuning van een opleider of EVC-aanbieder;

- Portfolio-assessment: (een criteriumgericht interview waarin u als adviseur bevraagd wordt over uw ervaring in relatie tot de taken zoals beschreven in de module WFT Pensioenverzekeringen;

- EVC-rapportage: inzicht in uw ervaring t.o.v. de genoemde taken;

- Diplomering WFT Pensioenverzekeringen: bij voldoende beoordeling per taak. Dit conform de gestelde taakstructuur, zie ook hiervoor.

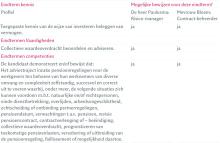

Voorbeeld van een tweetal kandidaten die beiden het diploma WFT Pensioenverzekeringen willen behalen door middel van EVC.

In dit voorbeeld wordt op basis van een drietal eindtermen uit het document ‘Advies toetstermen WFT-Module Pensioenverzekeringen’ bekeken of deze kandidaten elk met hun specifieke ervaring bewijzen zouden kunnen aandragen voor hun portfolio en daarmee een goede kans maken om door middel van EVC het diploma te behalen.

Op basis van deze drie eindtermen is de risicomanager direct een kandidaat voor een EVC-traject. Naar verwachting zal de heer Paulusma namelijk voldoende bewijzen kunnen aandragen die bovengenoemde eindtermen kunnen ondersteunen. De contractbeheerder, mevrouw Bloem, zal (verder) moeten investeren in opleiding en/of het opdoen van ervaring met betrekking tot de laatste eindterm in het voorbeeld, maar daarna is ook zij een kandidaat die op basis van een EVC-traject een diploma zou kunnen behalen.

Pensioenadviseurs die bij het invullen van hun ervaringsscan (zelfbeoordeling) tot de conclusie komen dat zij (te) weinig bewijzen kunnen aandragen, zullen op basis van de traditionele manier van examinering hun diploma moeten behalen.

Gevolgen van komst Wft Pensioen voor Wft modele levensverzekeringen

De komst van WFT Pensioen heeft (uiteraard) ook gevolgen voor de WFT-module Levensverzekeringen. In de huidige opzet ziet immers een deel van de eind- en toetstermen Levensverzekeringen op pensioenadvisering. Daarom wordt met ingang van 2014 een aantal onderdelen van WFT Levensverzekeringen geschrapt. De basiskennis van tweede pijler pensioen zal de WFT Levensverzekeringen behouden blijven omdat deze kennis immers noodzakelijk kan zijn voor advisering rondom het derde pijler pensioen. Concreet betekent de komst van WFT Pensioen dat er 72 toetstermen uit de module WFT Levensverzekeringen zullen worden geschrapt. Dit zal ook in het kader van permanente educatie van WFT Levensverzekeringen van belang zijn.

Tenslotte: doen?

In deze bijdrage hebben we de belangrijkste inhoudelijke aandachtspunten behandeld die (gaan) spelen bij advisering op grond van de nieuwe WFT pensioenvergunning. Naast deze punten op het gebied van wet- en regelgeving, zullen voor u als adviseur zaken als strategisch belang, de samenstelling van uw huidige portefeuille en de impact op uw bedrijfsvoering van doorslaggevend belang kunnen zijn bij uw keuze voor de (verplichte) pensioenvergunning. Wij wensen u dan ook veel deskundigheid toe bij het maken van de juiste afwegingen!

1) Aangewezen door de CDFD op grond van vastgestelde kwaliteitseisen ten aanzien van examenplan en -procedures.

2) www.cdfd.nl