Op 17 februari 2012 heeft de staatssecretaris van Financiën de Commissie inkomstenbelasting en toeslagen in het leven geroepen. De Commissie had ten doel om te komen tot een verbetering van de Nederlandse concurrentiekracht middels een eenvoudiger, solider en fraudebestendiger belastingstelsel. De voorstellen van de Commissie dienden lastenneutraal vormgegeven te worden. Op 17 juni 2013 heeft de Commissie, in vervolg op haar interim rapport van 16 oktober 2012, haar eindrapport 1) uitgebracht.

Inleiding

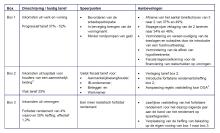

Aan de hand van een analyse van de werking van het Nederlandse boxenstelsel 2) en het benoemen van speerpunten heeft de Commissie in haar Rapport haar aanbevelingen geschetst:

Onderstaand gaan wij dieper in op de voorstellen rondom de eigen woning en het aanmerkelijk belang.

Eigen woning

In box 3 worden vermogensbestanddelen belast. Voor de eigen woning is een uitzondering gemaakt. De eigen woning vormt een inkomstenbron in box 1. Voordelen die samenhangen met de eigen woning worden in de heffing begrepen middels het eigenwoningforfait, de financieringskosten zijn in beginsel aftrekbaar. Financiering van de eigen woning met geleend geld is fiscaal dus aantrekkelijk omdat de rente aftrekbaar is in box 1, dit in tegenstelling tot andere door particulieren betaalde rente welke niet aftrekbaar is. Met het opnemen van de eigen woning in box 1 heeft de wetgever willen uitdrukken dat de positie van de eigen woning niet op zichzelf staat, maar onderdeel uitmaakt van een geïntegreerd samenhangend beleid op het terrein van de volkshuisvesting. 5) De opname van de eigen woning in box 1 heeft drie redenen 6):

1. Er ontstaat een meer evenwichtigere behandeling tussen huurders en kopers;

2. Het betreffen zeer langlopende en omvangrijke verplichtingen die een belastingplichtige met de koop van een woning aangaat, waardoor de continuïteit en bestendigheid van de regelingen rond de eigen woning van groot belang zijn;

3. In het regeerakkoord van de PVDA, VVD en D66 in 1998 is vastgesteld dat de behandeling van de eigen woning uit de Wet IB 1964 zou worden overgenomen in de Wet IB 2001.

De Commissie stelt voor om op termijn uit zowel het oogpunt van eenvoud en een consequente systematiek, alsmede op grond van economische redenen de eigen woning te belasten als inkomstenbron in box 3. 7) De Commissie adviseert om een forfaitaire annuïtaire hypotheekrenteaftrek in te voeren voor zowel bestaande als nieuwe gevallen. Deze regeling zou moeten prikkelen tot aflossing, terwijl een afbouw van de aftrek van de rente in gelijke mate geldt voor alle woningeigenaren. Er is geen verplichting om daadwerkelijk af te lossen. Volgens de Commissie is het voldoende om de aflossing te beperken tot 50% van de waarde van de woning. Tevens stelt zij voor om naast de beperking van de renteaftrek de tarieven te verlagen zodat het beslag op de schatkist beperkt blijft. Dit heeft volgens de Commissie een systeemverbetering tot gevolg in plaats van een bezuiniging. Tot slot stelt de Commissie een renteaftrek voor als aanpak van de problematiek van gerealiseerde restschulden voor een periode van twaalf jaar en wordt de overdrachtsbelasting op woningen afgeschaft.

De commissie heeft in het interim rapport 8) voor invoering van de nieuwe wetgeving eigen woning wel al bepleit om de eigen woning te verplaatsen van box 1 naar box 3. Hier is geen gevolg aan gegeven. In het eindrapport wordt aangegeven, dat gezien de moeilijke economische omstandigheden, het lastig is om het stelsel acuut om te vormen. De commissie stelt voor om de overgang naar box 3 geleidelijk te doen, met een nader te bepalen vrijstelling voor de eigen woning. Hierbij wordt gedacht aan een termijn van 20 jaar zodat dit niet interfereert in de langetermijnplanning voor kopers en eigenaren van woningen. Dit voorstel sluit niet aan bij de regeling voor de eigen woning die door het huidige kabinet is ingevoerd. Volgens de huidige regeling (met ingang van 2013) geldt een volledige aflossingsverplichting voor nieuwe gevallen, terwijl de bestaande gevallen worden ontzien. De eigen woning wordt hierbij nog steeds behandeld in box 1.

Aanmerkelijk belang

In box 2 vindt de heffing plaats over de voordelen uit een aanmerkelijk belang. De voordelen omvatten dividenden en vermogenswinsten en worden belast tegen 25%. Belastingheffing vindt plaats op het moment dat de voordelen opkomen. Een houder van een aanmerkelijk belang die tevens werkzaamheden voor de vennootschap verricht waarin hij een aanmerkelijk belang houdt, wordt daarnaast geacht een marktconform salaris te genieten. Dit marktconforme salaris wordt vervolgens in box 1 belast tegen het reguliere progressieve tarief.

In haar analyse heeft de Commissie de aanmerkelijkbelanghouder vergeleken met andere belastingplichtigen in soortgelijke omstandigheden die op andere wijze in de heffing worden betrokken. Enerzijds zijn dat de ondernemers, die worden belast in box 1, anderzijds zijn dat de beleggers, die worden belast in box 3.

DGA versus Ondernemers en Werknemers

Bij de introductie van het boxensysteem was de tariefstructuur voor ondernemers en werknemers die worden belast in box 1 en de DGA die wordt belast in box 1 en box 2 in evenwicht. De winst van de ondernemer is onderworpen aan het progressieve tarief van maximaal 52%, evenals het loon van de werknemer. De aanmerkelijkbelanghouder is voor zijn arbeidsinkomen eveneens belast tegen het progressieve tarief van maximaal 52%. De door de DGA behaalde overwinst was bij de introductie in 2001 per saldo belast tegen ongeveer 51% 9). Wijzigingen in de tarieven en de introductie van faciliteiten/kortingen voor de ondernemer hebben dit evenwicht tussen werknemer, ondernemer en DGA verstoord. Daarnaast heeft de Commissie geconstateerd dat het loon van een DGA – door de gehanteerde doelmatigheidsmarge van 30% - veelal te laag wordt vastgesteld.

Aanmerkelijk belang versus belegging

Naast het vergelijk met de ondernemer en werknemer heeft de Commissie de aanmerkelijkbelanghouder beoordeeld in zijn hoedanigheid van belegger. Beleggingen, niet zijnde aanmerkelijkbelangaandelen, worden belast middels de forfaitaire rendementsheffing. Deze heffing wordt jaarlijks geheven en niet louter op het moment dat de voordelen worden gerealiseerd. De aanmerkelijkbelanghouder kan een deel van zijn heffingen langdurig uitstellen en in voorkomend geval voorkomen.

De Commissie is op basis van haar analyse tot de conclusie gekomen dat voor diverse categorieën van belastingplichtigen soortgelijke inkomsten ongelijk worden behandeld. Verschillende systemen heeft de Commissie afgewogen om de heffing evenwichtiger te maken. Eenvoud in de systematiek heeft uiteindelijk door doorslag gegeven in haar voorstel een forfaitaire rendementsheffing te introduceren voor aanmerkelijkbelangaandelen.

De forfaitaire rendementsheffing moet als voorheffing gaan dienen. De grondslag van de heffing, het forfaitaire rendement, moet bij de verkrijgingsprijs van de aanmerkelijkbelangaandelen opgeteld worden zodat dit de uiteindelijke aanmerkelijkbelangheffing verlaagt. Het forfaitaire rendement voor aanmerkelijkbelangaandelen zal in lijn worden gebracht met het verlaagde forfaitaire rendement voor box 3 inkomsten zodat een evenwichtig systeem ontstaat.

De Commissie adviseert daarnaast de doelmatigheidsmarge voor de vaststelling van het loon van de DGA te verlagen naar 10%. De introductie van de forfaitaire rendementsheffing en de verlaging van de doelmatigheidsmarge moet vervolgens ruimte bieden om de aanmerkelijkbelangheffing van 25% te verlagen naar 22%.

Noot

Het Rapport doet voorstellen die het Nederlandse stelsel van inkomstenbelasting en toeslagen sterk kunnen vereenvoudigen. Regels worden eenvoudiger, helderder en duidelijker. Daartegenover staat dat nieuwe en aanvullende antimisbruikbepalingen worden ingevoerd.

Belangrijk is dat wetgeving rechtszekerheid biedt en begrijpelijk is opgesteld. De voorstellen voor de eigen woning waren reeds in het interim rapport opgenomen. Het interimrapport is uitgekomen voor de introductie van de huidige per 1 januari 2013 in werking getreden eigenwoningregeling. De door de Commissie gedane voorstellen zullen dan ook al in overweging van de wetgever zijn meegenomen. Ook al blinkt de basis van de huidige regeling uit in eenvoud – aftrek is alleen mogelijk indien en voor zover tenminste annuïtair wordt afgelost – de praktijk en wetgeving zijn weerbarstiger. De achterliggende gedachte dat mensen de schuld volledig aflossen vinden wij juist. Alleen wat hier bij komt kijken om dit te reguleren, anti-misbruik te voorkomen en voor bestaande gevallen overgangsregelingen te treffen, staat haaks op de zo gewenste begrijpelijkheid. Hoe het ook zij, mits de regeling de komende jaren met rust wordt gelaten en ook discussies over dit onderwerp niet worden gevoerd, zou dit de rust kunnen geven die de woningmarkt nodig heeft. Het voorstel van de Commissie zou op termijn uitkomst kunnen bieden. Om de woningmarkt weer op gang te brengen is rust qua regelgeving nu belangrijk. Wij zijn benieuwd naar de reactie van de politiek.

De voorstellen voor de DGA / aanmerkelijkbelanghouder kunnen grotendeels worden gekwalificeerd als anti-misbruik bepalingen. Toevoeging van regels maakt het belastingstelsel nimmer eenvoudiger en aangezien dit een additionele heffing betreft zal ook deze regeling naar verwachting niet uitblinken in eenvoud. Het vergelijk dat de Commissie maakt tussen de DGA/de aanmerkelijkbelanghouder, de ondernemer en de werknemer is goed opgebouwd. De conclusie dat er door de jaren heen ongelijkheid is ontstaan is ons inziens terecht. Een verlaging van het progressieve tarief in box 1, zoals eveneens voorgesteld in het Rapport, en het gelijktijdig laten vervallen van de ondernemingsfaciliteiten, neemt de ontstane ongelijkheid echter nagenoeg weg. Een verdere toevoeging van regels komt de eenvoud van de wetgeving niet ten goede.

1) Commissie inkomstenbelasting en toeslagen, Naar een activerender belastingstelsel, Eindrapport, C. van Dijkhuizen

2) Wet inkomstenbelasting 2001

3) Kort gezegd een pakket aandelen dat tenminste 5% van aandelenkapitaal in een vennootschap omvat

4) Directeur-Grootaandeelhouder, een aandeelhouder met een aanmerkelijk belang die tevens werkzaamheden verricht voor de vennootschap waarin hij het aanmerkelijk belang houdt.

5) FED Brochure, De Eigen Woning, Drs. J.E. van den Berg, pagina 5

6) FED Brochure, De Eigen Woning, Drs. J.E. van den Berg, pagina 5

7) Commissie inkomstenbelasting en toeslagen, Naar een activerender belastingstelsel Eindrapport, C. van Dijkhuizen, pagina 10,11, 15,16, 71 en 72.

8) Commissie inkomstenbelasting en toeslagen, Naar een activerender belastingstelsel Interim Rapport, C. van Dijkhuizen

9) Geaccumuleerd Vpb tarief en box 2 heffing