Een jaar geleden schreef ik op deze plaats over de ontwikkelingen rondom het Belastingplan 2014 en de pensioenversobering. De eerste herfststorm had toen net het land verlaten. Een jaar later is er eigenlijk weinig veranderd. We hebben de eerste herfststorm wederom achter de rug en de onderwerpen die besproken moeten worden zijn dezelfde.

Belastingplan 2015

De belangrijkste informatie voor het Belastingplan 2015 volgt uit de Nota naar aanleiding van het verslag. 1) Daarin wordt met name ingegaan op de woningmarktmaatregelen en natuurlijk ook de werkkostenregeling. En hoewel formeel niet behorend tot het Belastingplan 2015 is er ook nieuws over het einde van de extra verhoogde schenkingsvrijstelling voor de eigen woning. Hierover heeft minister Blok voor Wonen en Rijksdienst een brief 2) geschreven.

Woningmarktmaatregelen

Algemeen

Het Belastingplan 2015 is ook aangegrepen om te vragen waarom het kabinet niet verder gaat met het afbouwen van de hypotheekrenteaftrek, nu ook de Europese Commissie aanbeveelt om de woningmarkt geleidelijk verder te hervormen. Het kabinet is van mening dat verder ingrijpen onzekerheid geeft, terwijl de woningmarkt juist gebaat is bij duidelijkheid.

Restschulden

Diverse Kamerleden vragen om ook maatregelen te treffen voor restschulden die ontstaan zijn vóór 29 oktober 2012. 3) Het kabinet geeft aan dat de regeling is bedoeld als crisismaatregel en met name de doorstroming op de woningmarkt te bevorderen. Het louter achteraf toekennen van een belastingvoordeel zonder effect op de doorstroming van gevallen van vóór 29 oktober 2012 acht het kabinet niet nodig. In die gevallen was er blijkbaar geen belemmering om de woning met restschuld te verkopen.

De restschulden komen hierna nog verder aan bod bij de extra verhoogde schenkingsvrijstelling.

Verlenging termijn aftrek te koop staande en gekochte woningen

Volgens het Belastingplan 2015 wordt het verlengen van de termijn van twee naar drie jaar voor te koop staande en gekochte woningen structureel gemaakt. Door de Kamer is de vraag gesteld of dit geen nadelig gevolg heeft voor de doorstroming. Het kabinet verwacht geen problemen op dat vlak. Dubbele woonlasten is voor woningeigenaren een nadelige situatie die zij zo snel mogelijk zullen willen beëindigen. Bovendien meent het kabinet dat het hierbij gaat om kleine aantallen woningbezitters in verhouding tot de gehele doorstroom op de markt.

Daar kan wat mij betreft dan weer de vraag worden gesteld waarom voor zo’n kleine groep dan een regeling moet worden getroffen. Maar wat mij betreft is de maatregel wel terecht. Als met betrekkelijk weinig middelen grote persoonlijke drama’s voorkomen kunnen worden, dan is dat positief.

Echtscheiding

Naar aanleiding van de termijnverlenging die hiervoor is besproken vraagt de Kamer of er ook niet een termijnverlenging kan worden doorgevoerd bij echtscheiding. Het kabinet stelt dat de twee jaren in de echtscheidingsregeling ziet op het vertrek uit de voormalige eigen woning en los staat van de verkoop. Wat er ook zij van die stelling, de vragenstellers hadden er beter aan gedaan de problematiek van de (verdeling van de) bestaande eigenwoningschuld aan de orde te stellen. Dan was de structurele verlenging van de termijn wellicht niet zo’n goede kapstok geweest, maar was wel meer de essentie van de problematiek bij scheiding aan de kaak gesteld.

Bij echtscheiding speelt veel meer het probleem dat de bestaande eigenwoningschuld - fiscaal gezien - moet worden verdeeld conform de juridische eigendomsverhoudingen. Bij de veel voorkomende 50/50 eigendomsverhouding betekent dit dat de achterblijvende partner de uitkoop van de vertrekkende partner moet financieren met een annuïtaire hypotheeklening. En dat is niet altijd op te brengen. Terwijl voortzetting van de bestaande schuld goedkoper zou zijn, mits daarvoor ook de volledige renteaftrek zou gelden. Dit probleem is al meermalen geconstateerd, maar het kabinet wenst de praktijk op dit punt niet tegemoet te komen.

Woning in aanbouw

Diverse Kamerleden vragen naar de arresten van de Hoge Raad van 3 oktober 2014 over de woning in aanbouw. Volgens de Hoge Raad is hypotheekrenteaftrek aan de orde vanaf het moment van heien of fundering leggen voor de nieuwe woning. En hoewel het kabinet het met de Hoge Raad eens is over de uitkomst in de specifieke casus, beoogd het kabinet een andere uitleg van het begrip eigen woning. Ook als er ‘concrete stappen zijn gezet waaruit naar redelijke verwachting valt aan te nemen dat de bouwwerkzaamheden binnen afzienbare tijd gaan beginnen’ is sprake van een woning in aanbouw. Het kabinet zal met een voorstel tot aanpassing van de wet op dit punt komen. Voortlopend daarop zal een beleidsbesluit worden gepubliceerd.

Vrijstelling schenkbelasting eigen woning

Diverse Kamerleden doen nog een poging om de extra verhoogde schenkingsvrijstelling voor de eigen woning (tot € 100.000) te behouden na 31 december van dit jaar. Vooralsnog houdt het kabinet voet bij stuk. Zij is van mening dat de woningmarkt tekenen van herstel vertoont en dat bovendien de bijdrage van de maatregel aan het herstel moeilijk te toetsen is. Tsja, een maatregel invoeren en dan aan het einde verkondigen dat je het effect van de maatregel niet weet. Niet echt sterk wat mij betreft.

Een ander belangrijk aandachtspunt betreft het volgende. Er zal geen goedkeuring komen voor schenkingen waarvan de administratieve afhandeling pas in 2015 plaatsvindt. Het kabinet vindt de termijn die is geboden - 15 maanden - ruim genoeg is geweest voor het doen en afwikkelen van de schenkingen. In voorkomende gevallen is het dus zaak om niet lang meer te wachten, als een schenking nog wenselijk is.

In dit licht bezien is de uitzondering die het kabinet wel wil maken opmerkelijk. Als in 2014 al een begin is gemaakt met de besteding van een geschonken bedrag voor een woning in aanbouw, komt er een goedkeuring om de vrijstelling van toepassing te laten zijn in 2015 als in 2014 onvoldoende bouwtermijnen zijn vervallen. Daarbij moet de levering van de bouwgrond bij notariële akte in 2014 hebben plaatsgevonden.

Het kabinet steekt een stokje voor constructies waarbij in 2014 wordt geschonken voor verbouwing van woningen die pas na 1 januari 2015 worden verworven. Schenken onder opschortende voorwaarden voor verbouwingen in 2015 en 2016 is immers mogelijk. Maar de woning moet dan dus al wel in 2014 in bezit zijn.

Tot slot kan nog worden gemeld dat de extra verhoogde vrijstelling ook geldt voor schenking waarmee restschulden zijn ontstaan vóór 29 oktober 2012 worden afgelost.

Levensloop

Volgens het kabinet is in 2013 ongeveer de helft van de levenslooptegoeden opgenomen onder gebruikmaking van de zogenoemde 80%-regeling. Het kabinet verwacht nu dat ongeveer 5% van het overgebleven tegoed in 2015 ineens zal worden opgenomen. Ik denk dat het reëel is om uit te gaan van een dergelijk beperkte werking van het opnieuw hanteren van de 80%-regeling voor levensloop. Maar bij zo’n lage belastingopbrengst - € 30 miljoen - moet toch de vraag worden gesteld, waarom opnieuw de 80%-regeling van stal wordt gehaald. Die vraag wordt helaas niet gesteld.

Nettopensioen

Zoals ik direct na Prinsjesdag heb aangegeven, is in het Belastingplan 2015 ook de vormgeving van het nettopensioen concreter gemaakt.

Diverse Kamerleden vinden de regeling voor de nettolijfrente en nettopensioen ingewikkeld en vragen waarom niet de suggestie van de Nederlandse Orde van Belastingadviseurs (NOB) wordt overgenomen. De NOB stelt namelijk voor om de algemene heffingskorting in box 3 voor inkomens hoger dan € 100.000 te verhogen. Het kabinet vindt dat een dergelijke oplossing niet het karakter heeft van een oudedags- of nabestaandenvoorziening en zou bovendien openstaan voor een te grote groep (ook niet werkenden zouden daarvan profiteren). Dat laatste zou natuurlijk in grote mate te verhelpen zijn door de korting dusdanig vorm te geven dat deze uitsluitend openstaat voor belastingplichtigen die de AOW-leeftijd nog niet hebben bereikt.

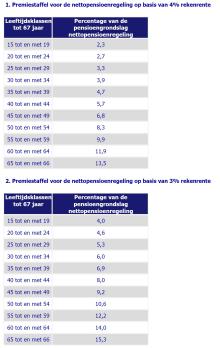

Ondertussen heeft het Centraal Aanspreekpunt Pensioenen (CAP) de premiestaffels voor nettopensioenregelingen gepubliceerd. Het betreft een staffel met een rekenrente van 4% en een staffel met een rekenrente van 3%.

Het CAP geeft aan dat “met het oog op het karakter en de praktische uitvoerbaarheid van de nettopensioenregeling” besloten is om voor de staffels aan te sluiten bij de berekeningsgrondslagen van de meest ruime premiestaffel (staffel 4) uit bijlage I (4% premiestaffel) en bijlage IV (3% premiestaffel) van het besluit van 12 februari 2013, nr. BLKB2013/43M.

De premiepercentages gelden voor beschikbare premieregelingen voor de opbouw van aanspraken op een netto-ouderdomspensioen, een nettopartnerpensioen en een nettowezenpensioen.

Inbegrepen zijn zowel de premie voor het op te bouwen nettopensioen over de verstreken diensttijd als de risicopremie voor het aanvullende nettopartnerpensioen en/of het aanvullende nettowezenpensioen over de ontbrekende dienstjaren en het bereikbaar pensioengevend loon in het geval dat de werknemer overlijdt vóór het tijdstip waarop het netto-ouderdomspensioen zou ingaan. In de voorwaarden staat tevens vermeld dat de betaalde premies voor het verzekeren van het aanvullende nettopartnerpensioen en/of het aanvullende nettowezenpensioen over de ontbrekende dienstjaren en/of het bereikbaar pensioengevend loon, in mindering komen op de aan de hand van de premiepercentages vast te stellen maximale inleg in de nettopensioenregeling. Maar als geen nettopartnerpensioen wordt meeverzekerd, heeft dat blijkbaar geen gevolgen. Zo lijkt het althans. Toch een duidelijke - en niet onderbouwde - breuk met de voorwaarden zoals die bij regulier pensioen gelden. En hoe wordt omgegaan met gevallen waarin de werknemer de nabestaandenvoorziening geheel in privé regelt?

De premie voor een premievrijstelling bij arbeidsongeschiktheid kan separaat worden toegezegd. Deze premie is dus niet in de staffel verwerkt.

De werkelijke kosten van de nettopensioenregeling kunnen buiten de staffel om in rekening worden gebracht. 4) Dat betekent niet dat dit praktisch ook uitvoerbaar is. Immers, eventuele werknemers die niet deelnemen moeten dezelfde beloning krijgen als deelnemers aan de nettopensioenregeling. Als de werkgever deze kosten buitenom gaat betalen, heeft dat dus ook gevolgen voor niet deelnemers. Maar hoe gaat een werkgever in dat geval dan om met vaste kosten? Is er slechts één deelnemer, dan hebben die kosten betrekking op die ene deelnemer. Treedt nog een deelnemer toe, dan halveren die kosten per deelnemende werknemer, etc. Werkgevers lijken er dus verstandig aan te doen de deelnemers de kosten uit de staffel te laten voldoen.

Kosten voor het afdekken van het beleggingsrisico moeten uit de staffel worden voldaan.

De onderstaande staffels zijn gericht op een ouderdomspensioen dat na veertig jaren van opbouw niet meer bedraagt dan 75% van het gemiddelde bedrag dat ingevolge artikel 18ga van de Wet LB niet tot het pensioengevend loon behoort, dus het loon boven € 100.000.

De gepubliceerde staffels zijn als volgt:

Het is goed om te bedenken dat directe inkoop van pensioenuitkeringen met de premiebedragen niet is toegestaan. Achtergrond hiervan is de zogenoemde fiscale hygiëne. Voorkomen moet namelijk worden dat fondsen zich voor langere tijd vastleggen op uitkeringen, die vanuit de nettopensioengelden niet haalbaar kunnen blijken. Dan zou financiering vanuit de bruto pensioengelden noodzakelijk zijn, en dat is duidelijk niet gewenst. Voor verzekeraars speelt dit niet, maar de wetgever heeft hier of niet aan gedacht of wil geen uitzondering maken. Omzetting zal vooralsnog alleen mogelijk zijn bij overlijden, pensionering en maximaal tien jaar voorafgaand aan de pensioendatum (op basis van kostendekkend tarief). 5)

Nu de staffels gepubliceerd zijn, kunnen de (potentiële) uitvoerders eindelijk echt aan de slag. Het is goed dat de Belastingdienst niet heeft gewacht tot het einde van het jaar, want er zullen werkgevers en werknemers zijn die direct per 1 januari 2015 aan de slag willen gaan. Een niet onbelangrijke reden is dat een nabestaandenvoorziening al op 1 januari 2015 - onverhoopt natuurlijk - noodzakelijk kan blijken.

Arbeidsongeschikten en pensioenopbouw

Voor de groep deelnemers die al arbeidsongeschikt zijn, lijken er nog geen oplossingen bedacht te zijn. Of wordt het probleem onderschat. Maar ook zij kunnen direct vanaf 1 januari 2015 met een lagere nabestaandenvoorziening geconfronteerd worden.

De staatssecretaris van Financiën blijft in dat kader onderscheid maken tussen grofweg pensioenverzekeraars en pensioenfondsen. Anders gezegd: tussen het recht op voortgezette premiebetaling en het recht op voortgezette pensioenopbouw. Ditmaal in het nadeel van de deelnemers bij de fondsen.

Wil ongewijzigde voortzetting van de opbouw mogelijk zijn, moet het recht op premievrijstelling geformuleerd zijn als een recht op voortzetting van de betaling van overeengekomen premiebedragen voor pensioenopbouw voor rekening van de uitvoerder. Is sprake van een recht op voortgezette pensioenopbouw, dan moet de regeling ook voor arbeidsongeschikten bij fiscale wetswijzigingen zoals Witteveen 2015 (neerwaarts) worden aangepast. Zeker bij forse ingrepen - zoals Witteveen 2015 - is het onderscheid aan de meeste deelnemers niet uit te leggen. Bij een verzekeraar zit je blijkbaar goed, en bij een pensioenfonds heb je pech. Want een bijkomend probleem wordt over het hoofd gezien: die arbeidsongeschikte deelnemer heeft in feite geen mogelijkheden om bijvoorbeeld het verlies aan nabestaandenvoorziening op te vangen. De verzekeraar waar hij of zij zich meldt, zal zich wel twee keer achter de oren krabben. Meldt zich hier geen ‘brandend huis’?

Hoogste tijd dus dat de staatssecretaris een einde maakt aan dit fiscale onderscheid.

Herman Kappelle heeft hiervoor aandacht gevraagd via de Eerste Kamer, maar staatssecretaris Kleinsma van Sociale Zaken en Werkgelegenheid herhaalt helaas slechts het standpunt van haar fiscale collega, zonder in te gaan op de problematiek. 6)

Nettolijfrente

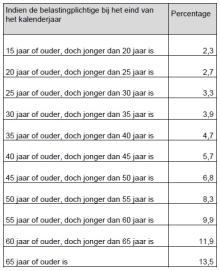

Naast de staffels voor nettopensioen is - in concept - ook de staffel voor nettolijfrente gepubliceerd 7):

Deze staffel is dus identiek aan de nettopensioenstaffel op basis van 4% rekenrente.

Opvallend is dat voor de nettolijfrente wel een leeftijd gerelateerde staffel mogelijk is, in tegenstelling tot bij de bruto lijfrente. Dat is een goede zaak, en hopelijk de eerste stap naar een gelijker (fiscaal) speelveld voor alle oudedagsfaciliteiten (dus ook bruto lijfrente en bruto pensioen). Maar waarom bij nettopensioen gerekend mag worden met een rekenrente van 3% en bij nettolijfrente niet, is helaas niet duidelijk gemaakt.

Slot

De behandeling van het Belastingplan 2015 heeft op het terrein van de eigen woning meer duidelijkheid gebracht. Alleen het onderwerp echtscheiding krijgt naar mijn smaak te weinig aandacht.

Voor het nettopensioen kunnen uitvoerders echt aan de slag nu de premiestaffels zijn gepubliceerd. Helaas blijven er op pensioenterrein nog wel de nodige knelpunten over, die wel regelmatig worden benoemd maar niet worden opgelost. Een van die problemen - die overigens in het verleden al veelvuldig is benoemd - is de arbeidsongeschikte deelnemer bij een pensioenfonds. Die zal zijn of haar ouderdoms- en nabestaandenpensioen zien verminderen, terwijl hij of zij daar vooraf niet bij stil zal hebben gestaan. En bovendien in de praktijk vrijwel geen mogelijkheden heeft om nog iets te repareren.

1) TK 34 002, nr. 10

2) Brief minister voor Wonen en Rijksdienst, 17 oktober 2014, kenmerk 2014-0000556688

3) Op basis van de huidige regelgeving is alleen renteaftrek mogelijk voor restschulden ontstaan in de periode van 29 oktober 2012 tot en met 31 december 2017

4) Dit kan op de verschillende manieren:

(i) Ineens bij de werkgever

(ii) Per deelnemer bij de deelnemer (vergoed door werkgever) of bij de werkgever (betaald voor de deelnemer

In de beschreven gevallen is sprake van te belasten loon

5) Ontwerpbesluit […] tot wijziging van het Besluit uitvoering Pensioenwet en Wet verplichte beroepspensioenregeling in verband met uitvoering van het nettopensioen en de waarborg voor fiscale hygiëne van het nettopensioen

6) Memorie van Antwoord Verzamelwet Pensioenen 2014, 17 oktober 2014, kenmerk 2014-0000155714

7) Bijlage 1 bij Schriftelijke antwoorden WGO, 30 oktober 2014, kenmerk AFP/2014/982